Налог с кэшбэка: является ли кэшбэк доходом и облагается ли НДФЛ

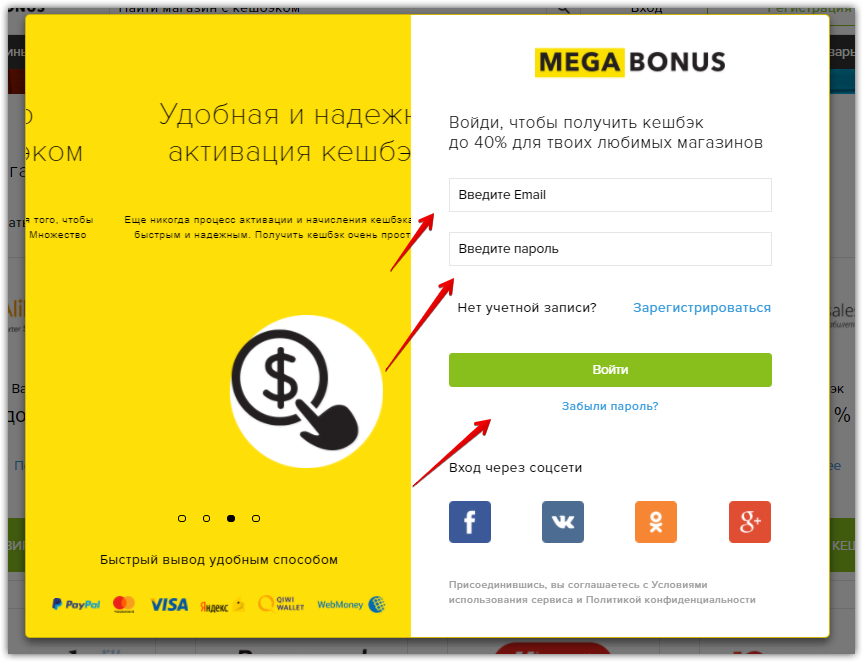

В области банковского дела и виртуальной торговли для привлечения широкого круга потребителей и увеличения уровня лояльности большое распространение получил инструмент под названием «кэшбэк». Он предусматривает возврат части средств за совершение сделок. Подобная бонусная программа давно получила популярность в зарубежных странах. Сегодня в сети можно найти множество сервисов для поиска предложений с данной опцией. Особенно популярным является кэшбэк для интернет магазинов на Megabonus. com, работающим по всему миру. В чем заключаются преимущества программы? Облагается ли инструмент доходом? Нужно ли за него платить налоги?

Общие сведения о программе лояльности

Представленная программа разительно отличается от традиционных схем лояльности. Ее суть заключается в том, что бонус из суммы совершенных сделок возвращается клиентам не торговой площадкой, а уполномоченным юридическим лицом.

Источником кэшбэка являются комиссионные средства, выплачиваемые продавцом продукта аффилиату. Они начисляются за каждого покупателя. Юрлицо возвращает часть от стоимости товара обратно клиенту. Компания, будь то интернет-магазин или банк подобным образом стимулирует заказчиков к совершению сделок, создавая собственную программу лояльности. Инструмент используется многими известными брендами, к числу которых относится площадка Алиэкспресс, где представлены миллионы товаров.

Сash back и НДФЛ: что нужно знать

Согласно первому пункту статьи 210 НК России, при выяснении налоговой базы по доходному налогу физлиц берутся во внимание все виды прибыли, выраженные в денежной и натуральной формах и прочие варианты материальной выгоды. Во второй части 211 ст. этого же нормативного документа указывается, что к числу доходов налогоплательщика относятся товары и услуги, полученные безвозмездно в интересах работы.

В случае с кэшбэком бонус выступает частью возвращенных денежных средств из стоимости покупки. Он не может относиться к категории доходов. Обуславливается это тем, что физическое лицо несет расходы, чтобы получить скидку. Это относится и к банковским операциям, предусматривающим начисление баллов за использование определенных услуг. Здесь вознаграждение расценивается как аванс за оплату стоимости продукта.

В обоих случаях бонусы начисляются не безвозмездно. Они являются аналогом скидки, которая не вызывает необходимости в налогообложении.

Кэшбэк и налог на прибыль компаний

При использовании инструмента возврата денег необходимо заключение агентской сделки, участниками которой выступают продавец и аффилиат. Агент предъявляет услуги принципалу (лицу, продающему продукт). При этом он получает денежную выгоду за посредничество. В данной ситуации для налогового учета применяется два типа расходов – непосредственно бонус и агентское вознаграждение.

Согласно первому пункту статьи 252 Налогового Кодекса, к числу расходов относятся обоснованные затраты, имеющие документальное подтверждение. Это затраты, оправданные с экономической стороны, представленные в денежной форме. Чтобы правильно отобразить скидку, нужно учесть ее в приказе относительно маркетинговой политики.

Эксперты разъясняют, что расходы компании, имеющие отношение к осуществлению программ лояльности и предназначенные для увеличения уровня активности целевой аудитории рассматриваются, как понесенные для ведения деятельности. Они направлены на получение прибыли. Поэтому их целесообразно учитывать в базу налогообложения при привлечении большого числа покупателей либо попыток сохранения действующих клиентов.

Когда кэшбэк освобождается от обложения налогами

Cash back не является доходом и не облагается налогами:

- при общедоступности скидок (когда бонусы доступны любому человеку, совершающему покупке, а не отдельным привилегированным клиентам); длительном действии программы лояльности (не менее 30 дней); отсутствии варианта использования в качестве вознаграждения (кэшбэк не должен применяться, как оплата труда сотруднику).

На примере: при расчете за продукцию картой в магазине его руководитель оплачивает банку комиссию в размере 1-3 % от общей стоимости покупки клиента. Эти средства получают платежные системы и финансовое учреждение. Последние зарабатывают деньги. Чтобы увеличить количество совершенных операций, они делятся прибылью с владельцами карт. Для покупателей она является «отложенной» скидкой, предназначенной для мотивирования на последующее использование услуг конкретного магазина или банка. Она не облагается налогами. Иными словами, совершая покупки или пользуясь сервисом финансовой организации с кэшбэком, клиенты имеют возможность экономить денежные средства.

Комментариев нет:

Отправить комментарий