Мультикарта ВТБ — 10% кэшбэк и процент на остаток. Да неужели?

Мультикарта от ВТБ — флагман карточных продуктов одноименного банка. Уже выдано несколько миллионов карт. Планируете тоже ее получить?

Советую сначала досконально разобраться с условиями и тарифами. И самое главное, Узнать про все неявные особенности пластика.

И только потом решить для себя — необходима вам эта карта или нет.

Для чего нужна Мультикарта?

Что же такое Мультикарта? Многие задаются этим вопросом. После представления продукта на рынке, банк ВТБ 24 начал активно продвигать ее. Особенно среди своих клиентов.

Почтовые рассылки, СМС-оповещения, звонки из банка и обилие рекламы, как в самом банке, так и в сторонних источниках (телевидение, интернет).

За последние 3 месяца только мне поступало наверное с десяток таких предложений.

Обычно, при выборе пластика, нам обещают одну-две особенных плюшки. Высокий кэшбэк или процент на остаток, выбор специальных категорий, бесплатное обслуживание или снятие в любых банкоматах без комиссии.

По задумке банка — Мультикарта вобрала в себя все достоинства других продуктов. Здесь есть все. Кроме того, каждый держатель может настроить специальные опции именно под свои потребности, исходя из категории и размера трат.

Так ли это на самом деле? Получилось ли это у банка или это всего лишь грамотный маркетинговый ход.

Условия по карте

Доступны 3 варианта пластика:

Условия по ним абсолютно идентичные, за исключением отсутствия процента на остаток по кредитке.

Реклама на главной странице сайта банка сообщаете нам об основных фишках карты:

- бесплатное обслуживание; кэшбэк до 10%; процент на остаток — до 7%; кредитный лимит до 1 млн. рублей; беспроцентный срок — до 50 дней.

Конечно же, мы все понимаем, что показаны самые выгодные тарифы, для достижения которых нужно будет выполнять ряд обязательных условий. В противном случае, «выгодность» пластика снижается в разы.

Годовое обслуживание

При заказе пластика автоматически подключается пакет услуг «Мультикарта». В рамках его можно получить до 5 дебетовых или кредитных карт. Бесплатно.

Сам пакет услуг стоит — 249 рублей в месяц.

Но при выполнение вполне лояльных условий — ежемесячная плата отменяется.

Условия бесплатности (любое на выбор):

- тратить по карте от 15 тысяч рублей в месяц; минимальный суммарный остаток в течении месяца на всех счетах банка — от 15 000 рублей; перечисление зарплаты на карту от 15 тысяч (либо перевод от любого юридического лица); перечисление пенсии.

Если вы не подходите ни под один из вышеперечисленных пунктов, то советую карту не получать. Отдавать 3 000 рублей в год за пластик не очень выгодно.

По моему мнению, маркетологи банка специально создали дополнительное условие «платности» пакета. Людям нравится возможность получения халявы.

Так карта стоит 250 рублей в месяц, а Вам, уважаемый клиент…… она будет абсолютно бесплатно. Именно так, позвонившая из банка Маринка, описывала мои выгоды в использовании карты. И многие ведутся на это, независимо от того, нужна она им или нет. Главное — БЕСПЛАТНО.

Бонусные опции

Самое интересное, что есть у Мультикарты — это бонусная программа.

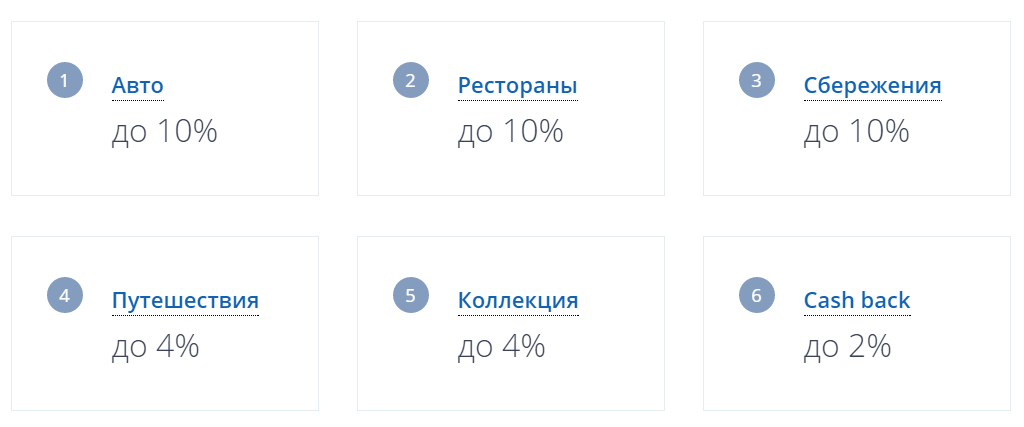

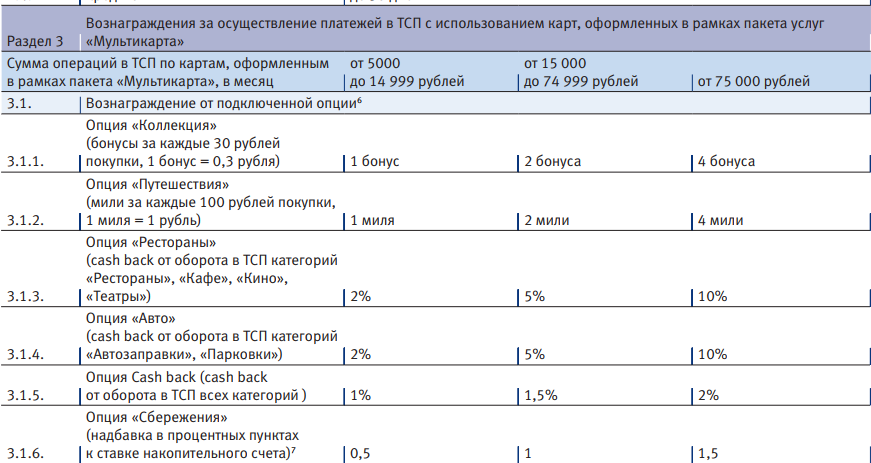

Доступны следующие опции на выбор.

Важно знать.

По карте может быть подключена только одна опции. Менять программу можно бесплатно 1 раз в месяц. Бонусы за прошлый месяц начисляются по программе, активной на 1 число отчетного месяца. Бонусы (мили, баллы, деньги) рассчитываются банком после 10 числа, следующего за отчетным. Размер начисленного вознаграждения зависит от суммы трат за месяц. При начислении cash back идет округление в меньшую сторону. Если за каждые 100 рублей начисляется 4 мили, то при сумме покупки 199 рублей «капнет» — 1 миля, за 99 рублей — 0. Исходя из предыдущего пункта выходит, что кэшбэк за покупки меньше 100 рублей (или 30 рублей в коллекции) отсутствует. При тратах за месяц менее 5 тысяч — бонусы не начисляются.

Сама сетка вознаграждений поделена на 3 категории: до 15 тысяч в месяц, до и выше 75 000 рублей ежемесячных трат по карте.

Несколько дополнений

Максимально возможный размер кэшбэк за месяц:

- категория Авто, Рестораны и Cash back — 15 тысяч рублей. опции коллекция и путешествия — без ограничений.

В месяц получения Мультикарты, для всех действует максимальная ставка по выбранной опции, не зависимо от трат.

Опция путешествия

Накопленные мили можно поменять на авиа или ж. д билеты, бронирование отелей или аренду авто на сайте https://travel. vtb24.ru/.

Ими можно компенсировать от 50% стоимости. И воспользоваться бонусами можно не более 10 раз за год.

Опция Коллекция

Бывалые клиенты банка ВТБ 24 знают про эту программу. Она действует уже несколько лет. Начисленные за покупки бонусы можно поменять на товары, сертификаты и прочие плюшки на сайте https://bonus. vtb24.ru/.

По моему скромному мнению, если перевести бонусную стоимость на реальные деньги, то цены там слегка завышены. Дополнительно, чтобы накопить действительно на нужную стоящую вещь, может уйти очень много времени.

А выбирать что-то, только ради того, чтобы хоть как-то использовать накопленные баллы — не вариант.

Совет! Перед тем, как выбирать опцию «Коллекция», зайдите на сайт и посмотрите список и стоимость предложенных вариантов. Определите для себя, что бы вы хотели получить. А теперь примерно прикиньте, сколько времени вам понадобится для накопления нужной суммы баллов. И сколько стоит аналогичная вещь в магазине. Возможно, проще (и выгоднее) будет использовать другую категорию с повышенным вознаграждением.

Cash back на все

1, 1,5 или 2% можно вернуть обратно на счет. Процент хоть и небольшой, но название опции себя оправдывает на все 100.

Действительно, кэшбэк положен практически за все операции по карте (имеется в виду оплату товаров и услуг).

Учитывая, что большинство предложений банков, предлагая высокий размер возврата за покупки, в правилах прописывают просто внушительный список категорий исключений (MCC-code).

У ВТБ 24 он тоже есть. Но достаточно короткий:

- денежные переводы; погашение кредитов; пополнение электронных кошельков; покупка лотерейных билетов, ценных бумаг или драгоценных металлов; уплата налогов; азартные игры.

Это значит, можно спокойно получать cash back за продукты питания, связь, коммуналку, интернет-покупки и прочие стандартные операции, которые совершает большинство из нас.

Возврат происходит не какими-то фантиками (бонусы, мили), которые к тому же нужно копить длительное время, чтобы использовать, а реальными деньгами.

Процент на остаток

На деньги, размещенные на мастер-счете (или на карте) начисляется процент на остаток.

И хотя реклама обещает доход до 7% годовых, в реальности это не так.

Процент будет зависеть от суммы расходов по карте за месяц:

- до 5 тысяч — 0%; до 15 тысяч — 1% до 75 тысяч — 2%; свыше 75 000 рублей — 7% годовых.

Важно:

Максимальная сумма, на которую начисляется процент, ограничена 100 000 рублями. С 2018 года максимальная процентная ставка снижается с 7 до 5%. Если подключена опция «Сбережения», то процент на остаток не начисляется. Деньги выплачиваются до окончания следующего месяца.

Опция Сбережения

Опция будет интересна в первую очередь тем, у кого открыт или планируется открытие накопительного счета.

Сама опция дает прибавку к процентной ставке от 0,5 до 1,5%. Но об этом, чуть позже.

Для начала разберем, что представляет из себя накопительный счет.

Это обычный банковский вклад. С ежемесячной выплатой процентов. Но процентная ставка меняется (увеличивается) в зависимости от срока нахождения денег на счету.

- за первые 2 месяца — 4% годовых; с 3-го месяца — 5%; c 6-го — 6%; c 9-го месяца — 8,5% годовых.

При условии нахождения средств на счете в течении 12 месяцев, получаем среднегодовую ставку всего лишь 6,25%.

Главные условия:

Средства нужно положить именно в день открытия накопительного счета. Иначе за текущий месяц процент на остаток начислен не будет. Проценты начисляются на минимальный остаток в течении месяца. Вознаграждение поступает на счет, в последний день месяца. При закрытии счета, проценты за последний месяц не выплачиваются.

Также у ВТБ 24 есть несколько особенностей по накопительному счету, не заметных на первый взгляд.

Накопительный счет — это не вклад, с зафиксированной процентной ставкой на все время. Банк может в любой момент изменить условия (обычно в сторону ухудшения). Например, денежки пролежали 9 месяцев и ваша ставка достигала 8,5% годовых. А банк завтра поменял политику по вкладам и уменьшил ее до 7 (6, 5, 4%).

Накопительный счет можно пополнять или снимать с него деньги без ограничений и потери процентов.

Но ВТБ по понятной причине не афиширует тот факт, что при поступлении на счет новых средств, на них начинает действовать самая низкая процентная ставка (по первому месяцу). Независимо от того, когда был открыт сам счет.

Например , вы продержали в банке 100 тысяч рублей 10 месяцев. И достигли 8,5% годовых. Сняли 50 тысяч и через месяц опять пополнили счет на эту сумму. На «старые» 50 000 будет начисление по ставке 8,5%, а на вторую половину всего 4%.

При подключенной опции «Сбережения», ВТБ 24 увеличивает процентную ставку, в зависимости от месячных трат по карте:

- до 15 тысяч — +0,5%; до 75 тысяч — +1%; свыше 75 000 рублей — +1,5%.

Кредитная Мультикарта

В рамках пакета «Мультикарта» можно получить кредитную карту. Плата за обслуживание не взимается при выполнении одного из вышеперечисленных условий «бесплатности». Причем это правило действует сразу на все карты.

Например, если вы зарплатный клиент (с з/п от 15 тысяч), то все карты будут бесплатны. Или у вас несколько карт по которым вы совершаете покупки. Тогда берется суммарная стоимость трат по всем картам.

По кредитке и дебетовой карте будет действовать только одна единая бонусная программа.

Основные условия по кредитке:

Кредитный лимит — до 1 млн. рублей. При получении карты, сотрудник банка озвучивает одобренный кредитный порог. Можно его понизить, если не нужны слишком большие суммы. Но если в дальнейшем потребуется больший лимит, придется подавать заявку в банк на пересмотр предельной суммы в сторону повышения.

Беспроцентный период — до 50 дней.

Расчетный период — 30 дней (календарный месяц). Платежный период — 20 дней (с 1-го по 20-е число).

Это значит, что все за все покупки по кредитке в текущем месяце, нужно рассчитаться до 20 числа следующего месяца.

Например , в январе вы потратили 20 тысяч. В феврале с 1 по 20 число нужно оплатить кредит. Все что потратите в феврале — переносится на март.

Штрафы и пени

За просрочку платежа (если не успеваете погасить долг полностью к 20-му числу) начинает действовать процентная ставка по кредиту — 26% годовых.

В этом случае, минимальный ежемесячный платеж по кредиту составит 3% от суммы основного долга + начисленные проценты.

При несоблюдении условий даже по минимальному платежу начинают действовать пени — 0,1% за каждый день просрочки от суммы обязательств.

Например. На Ваш непогашенный вовремя долг, банк стал начислять проценты. К дате платежа, нужно заплатить 3% от суммы основного долга (например 3 000 рублей) и проценты по кредиту 3 000 рублей. Итого 6 тысяч. Если вы не вносите деньги вовремя, то дополнительно к процентной ставке по кредиту за каждый день будет начисляться 60 рублей, до тех пор пока не внесете минимальный платеж + проценты.

Снятие наличных

В родных банкоматах ВТБ можно бесплатно обналичить только собственные средства. У «чужаков» — это удовольствие обойдется в 1% (но минимум 300 рублей).

Обналичка заемных средств стоит 5,5% от суммы снятия, но не менее 300 рублей.

Получение наличных по кредитной карте входит в беспроцентный период.

Банковские переводы приравниваются к снятию наличных и по ним действуют аналогичные тарифы.

Запрос баланса с стороннем банке — 15 рублей.

Смена пин-кода - 30 рублей.

Дополнительные плюшки по карте

Бесплатное смс-оповещение. У большинства банков это услуга платная. Стоит в среднем от 30 до 60 рублей в месяц. Для любителей полностью контролировать свои финансы (и расходы) это дает хоть небольшую, но экономию в 400-700 рублей в год.

Надежность. Банк ВТБ второй по величине в стране (после Сбербанка). И в его надежности (и сохранности ваших средств) можно не сомневаться. В период нестабильной экономической обстановки (когда каждый месяц закрываются несколько банков) — это особенно актуально.

Лимиты на снятие наличных по мультикарте. До 350 тысяч в день и до 2 миллионов в месяц можно снимать без комиссии.

Снятие в чужих банкоматах. ВТБ разрешает обналичивать деньги по Мультикарте в сторонних банкоматах условно-бесплатно.

Лимит на снятие в месяц зависит от суммы покупок:

- до 5 тысяч рублей — невозможно: от 5 до 15 тысяч — до 15 тысяч; от 15 до 75 тысяч — до 75 тысяч; от 75 тысяч — до 150 000 рублей в месяц.

Плата за снятие все же берется. 1% или 300 рублей (минимальная величина). Но при условии соблюдения «бесплатности» обслуживания — в следующем месяце банк возвращает комиссию обратно на счет.

Онлайн-переводы. Схема аналогичная снятию наличных. Те же лимиты на переводы. Деньги (комиссия) возвращаются в следующем месяце.

С пластика ВТБ можно стягивать деньги с карт сторонних банков (Cart2Cart) без комиссии. Лимит одной операции — 100 тысяч рублей. Также Мультикарта выступает как бесплатный донор. Ее можно пополнять карты других банков.

Отзыв о Мультикарте и собственное мнение

С одной стороны мы имеем универсальный продукт, который каждый может настроить «под себя». Тратите много денег в категории «Авто» — подключаем соответствующую опцию. Планируете путешествие — копим мили. Нужен кэшбэк за все покупки — тоже нет проблем.

На мой взгляд, условия по карте вышли очень уж запутанными и неявными. Обычному держателю потребуется много времени, чтобы вникнуть во все нюансы и особенности использования пластика.

Главное преимущество Мультикарты — ее универсальность. Создатели продукта захотели вобрать в нее все фишки конкурентов. Но в этом кроется и ее главный недостаток. Карта по каждой опции отдельно, практически вчистую проигрывает аналогичным предложениям.

Есть карты с более высоким кэшбэком или более выгодным процентом на остаток. Но если использовать карту как основную, то получаем очень достойный продукт.

Итак, что мы имеем по Мультикарте:

Достоинства:

Бесплатное обслуживание, смс и снятие (в том числе не родных) банкоматах. Выбор «нужной» опции или категории, с возможностью менять при необходимости. Высокий месячный порог для начисления cash back — 15 000 рублей. В большинстве банков он ограничен 2-3 тысячами. И отсутствие лимита на начисление милей и баллов. Кэшбэк на все — честный возврат средств практически за все покупки (с коротким списком исключений). Можно бесплатно использовать до 5 карт (например, внутри семьи), суммировав все покупки для получения более высокого вознаграждения.

Недостатки:

Банк вынуждает постоянно использовать карту, для получения «плюшек». Вознаграждение начинает начисляться за месячные траты от 5 тысяч. Максимальная выгода достигается при расходах от 75 тысяч рублей в месяц. Именно эти условия и афиширует банк в рекламе. Но большинство держателей карт попадают только в категорию до 75 000. Смешной процент на остаток — 1-2% годовых (при тратах 75+) Много скрытых условий и «непонятностей» при использовании карты. Обычно это информация не доносится до потенциальных получателей карт (а полные условия и тем более официальные тарифы и договора практически никто не читает). Отсюда проблемы и жалобы клиентов.

До конца 2017 года длилась акция — «максимально возможный процент на остаток 10% по накопительному счету», независимо от размера покупок по карте. Проблема только в том, что многие Маринки из банков не доводили до клиентов полную информацию.

Для получения максимального процента на остаток, нужно было подключить опцию «Сбережения» и внести деньги на счет именно в день открытия. Иначе «бонусные» проценты не начислялись.

В заключение

Что мы имеем в итоге? На вопрос «Стоит ли оформлять себе Мультикарту от ВТБ?», можно ответить так.

Все будет зависеть от ваших ежемесячных расходов.

Если совокупные траты больше 75 тысяч рублей, то однозначно да. Такой высокий размер кэшбэк (10% за авто и развлечения, 4% за путешествия или 2% за все) — один из лучших предложений на рынке.

Для расходов в диапазоне до 15 тысяч — преимущества от Мультикарты снижаются в несколько раз (2, 1 и 1% соответственно). Данный размер cash back дают практически все банки по своим картам с этой функцией.

Золотая середина +15 000 и до 75 000 рублей в месяц имеет хорошие условия. В целом чуть выше, чем в среднем по рынку аналогичных предложений.

Отдельно хочется отметить опцию «Сбережения». «Хитрая» и не зафиксированная сроком система начисления процентов оставляет желать лучшего. Единственный (а для кого-то очень существенный) плюс — это высокая надежная банковской группы ВТБ. Думаю за сохранность вложенность средств здесь переживать не придется.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Комментариев нет:

Отправить комментарий